Gli ultimi tre mesi ci hanno travolto, abbiamo dovuto metabolizzare la pandemia e tutti dovremo affrontarne le conseguenze.

A fine marzo scrissi un articolo su un ipotetico scenario post pandemia e su come affrontarlo.

Dopo un mese alcune mie ipotesi sembrano ricalcare la realtà mentre per altre servirà più tempo per testarne la validità.

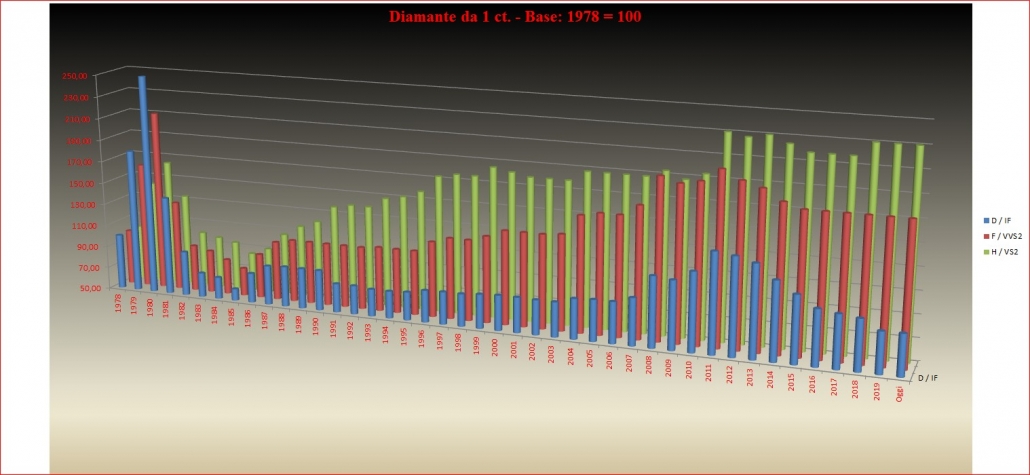

In sintesi mi aspettavo uno scenario inflattivo dovuto alla valanga di denaro immessa nell’economia e suggerivo l’acquisto di beni rifugio, come oro e diamanti, per proteggere i propri risparmi.

Lo stop lavorativo mi ha permesso di fare qualche ricerca in più per capire se queste ipotesi fossero solo il frutto del pessimismo dilagante o se esistessero reali motivi di preoccupazione.

È un argomento tecnico

e molto noioso. Cercherò di renderlo più interessante con qualche esempio e un

pizzico di ironia.

Quanto denaro esiste?

Nel 2002 l’Europa aveva in circolazione, tra monete e banconote, 234 miliardi di Euro. Oggi sono circa 1.308.

Normalmente un simile aumento

si rifletterebbe sui prezzi: se oggi una mela costa 1 € e la valuta in

circolazione raddoppia, la stessa mela costerà 2 €.

Gli economisti usano aggregati statistici per calcolare il denaro in circolazione, includendo anche i soldi virtuali come i conti correnti, i crediti e i debiti, i prestiti delle banche centrali.

Credetemi sulla parola, negli ultimi 18 anni tutti questi valori si sono più che quadruplicati quindi oggi il denaro dovrebbe aver perso circa i tre quarti del potere di acquisto rispetto al 2002.

Qual è il problema?

Dal 2002 l’inflazione media è stata dell’1,6%, addirittura inferiore all’obiettivo della BCE del 2%. In altre parole il nostro denaro ha perso circa un terzo del suo potere di acquisto. Un terzo contro tre quarti: qualcosa non torna.

Vi chiedo ancora una

volta di credermi sulla parola: non c’è stato un aumento della domanda tale da

giustificare, neppure parzialmente, l’aumento di denaro creato.

Come funziona il sistema?

Con l’euro l’unica banca centrale da considerare è la BCE. I suoi compiti sono gestire l’euro e la politica monetaria europea. La stabilità dei prezzi è sempre stato il suo obbiettivo principale.

Per fare il suo lavoro la BCE crea moneta e la presta, in cambio di un interesse, agli Stati membri.

Negli anni questi soldi sono stati usati per “rifinanziare” diverse operazioni secondo uno schema curioso: più della metà sono stati impiegati per rimpiazzare debiti pregressi e i rimanenti sono finiti in titoli di stato (di nuovo debiti pregressi).

La BCE effettua un prestito permanente agli stati e le banche tengono nelle riserve quanto dovrebbero distribuire.

Se si ripaga un debito

si hanno meno soldi da spendere quindi, a livello globale, si possono comprare

meno prodotti e i prezzi scendono. È lo scenario deflattivo.

Se invece ripago un

debito facendone un altro più grosso in teoria posso usare questo denaro in più

per acquistare merci e servizi e il loro prezzo cresce. È lo scenario

inflattivo.

In pratica le banche non amano il rischio e per questo tengono in cassa il surplus.

Ma siccome le banche possono detenere le riserve in euro solo presso la BCE questi depositi vengono tassati (attualmente dello 0,5% annuo) per “stimolare” le banche a distribuirli nel sistema economico.

Solo i contanti e i titoli denominati in euro sfuggono a questa tassa: ecco servita la bolla finanziaria.

La gestione dei contanti

è un costo rilevante per le banche, molto meglio comprare titoli a mani basse.

Alcuni paesi si sono

inventati i mutui casa a tassi negativi: compri casa oggi con i nostri soldi e

ne restituisci di meno domani.

Casualmente in Italia è

vietato per legge (art. 1813 c.c.).

Il famoso Quantitative easing altro non è che un acquisto di migliaia di miliardi di euro di debiti degli Stati.

E in Italia?

Il debito italiano è per il 20% in mano alla BCE, il 40% è presso banche italiane e dell’area euro mentre il 35% è detenuto da banche extra europee.

Se l’Italia non potesse contare su questo sistema fallirebbe senza scampo, per il semplice motivo che continua a finanziare il proprio debito con altro debito.

Voi comprereste i titoli di una società che ha debiti pari a 5 volte il suo fatturato annuo? Nel 2019 le entrate tributarie sono state di 471,6 miliardi di euro (1), il debito era di 2.409,2 miliardi (2).

Restiamo a galla perché

il sistema è obbligatorio e perché, piuttosto che fallire, gli stati sbranano

l’economia.

Quali sono le conseguenze per noi?

Di fatto la BCE regala soldi agli Stati. Gli Stati usano questo e altro denaro per coprire i loro costi e pagare le pensioni. I dipendenti pubblici e i pensionati acquistano beni e servizi.

Se i servizi ottenuti

dallo Stato crescono in proporzione al denaro creato per noi cambia poco ma,

purtroppo, questo non è successo.

In Italia il settore pubblico copre il 45% dell’economia ma molti parametri che lo riguardano non rientrano nel calcolo dell’inflazione.

Così l’aumento del 100% nel costo delle prestazioni sanitarie avvenuto negli ultimi 15 anni sparisce dai conti ma continua a esistere.

Dal 2002 al 2017 il Pil è aumentato del 17%, le tasse del 62%. Il costo dello Stato è aumentato ben più della ricchezza che avrebbe dovuto generare ma di questo non c’è traccia nell’inflazione dei prezzi al consumo.

Tutto questo denaro, anche se filtrato dallo Stato prima o poi arriva sul mercato e genera inflazione.

2015 – 2019

In questi anni molti beni, grazie al progresso sono calati di prezzo (a livello aggregato): comunicazioni e informatica, per esempio, hanno visto una deflazione tra il 5 e l’8%. Altri beni, essenziali e di prima necessità invece sono cresciuti del 5 – 8% (cibo, trasporti, utenze, ristoranti, assicurazioni), o del 10 – 13% (banche e poste, alcolici e tabacco) fino a un 22% per gli oneri amministrativi.

Tutto questo per raggiungere l’obbiettivo medio del 2% di inflazione annua.

Sembra poco ma vuol dire che se oggi con 100 € compro 100 panini tra 20 anni ne potrò comprare solo 66.

I soldi che risparmio oggi, se non li tutelo, quando mi serviranno per il giusto riposo pensionistico saranno tragicamente insufficienti.

Conseguenze dell’inflazione

Quando c’è inflazione siamo incentivati a consumare piuttosto che a risparmiare. Stati e banche centrali considerano buona e utile l’inflazione, per questo si impegnano a sostenere i consumi.

Purtroppo stampare pezzi di carta con sopra scritto “Euro” o crearli elettronicamente non fa magicamente aumentare i prodotti disponibili.

Questi si costruiscono solo con la ricchezza accumulata, proprio con quei risparmi che abbiamo visto calare così tanto in questi anni.

Non basta risparmiare per poter investire ma senza risparmio è impossibile farlo.

Chi avrà prodotto più

del necessario potrà scambiare il surplus con beni che potranno migliorare la

sua condizione.

La speculazione

Oggi chi ha dei risparmi li da in gestione a un professionista perché li faccia fruttare non solo per compensare la svalutazione ma anche per farli lavorare al proprio posto.

Questa scelta oggi non è più facoltativa ma obbligatoria. Si deve investire altrimenti ci ritroveremo con un pugno di mosche.

Il risparmio però è gestito in monopolio dalle banche che lo moltiplicano svariate volte con diversi strumenti e speculano sul mercato. Ecco la bolla!

Finché regge le banche fanno fortuna, quando scoppia interviene lo Stato con aiuti a pioggia e il cerino resta all’investitore.

Svalutazione e competizione

Stampare moneta per svalutarla e così riuscire ad essere più competitivi è, semplicemente, una scemenza.

Rendere la propria moneta debole per vendere i propri prodotti all’estero equivale a regalare parte del nostro lavoro all’estero privandoci della possibilità di acquistare i beni degli altri.

La Germania è riuscita a diventare quello che è oggi perché è riuscita a produrre meglio, di più e a prezzi inferiori anche con un marco forte.

Riuscire a vendere all’estero solo con la svalutazione è una misura assistenziale che può sparire, dalla sera alla mattina, per una decisione politica condannando a morte chi campava grazie a lei.

Un po’ come hanno fatti

gli europei secoli fa pagando pellicce e spezie con perline e conchiglie: oggi

è chiaro che stavamo depredando le economie più deboli grazie alla

svalutazione.

Perché lo accettiamo?

- I cambiamenti sono graduali e preferiamo adattarci piuttosto che reagire. Solo quando è troppo tardi ci accorgiamo che non possiamo più reagire

- La maggioranza degli elettori con le proprie tasse non paga neppure la propria assistenza medica. Sono consumatori e non produttori di ricchezza. Condivido il principio di solidarietà che vi è alla base ma le loro scelte non sono necessariamente le migliori per la società.

- I pensionati sono, di fatto, dipendenti dello stato. I loro contributi sono stati consumati dall’Inps e non investiti.

- L’apparato pubblico indirizza sussidi verso un settore specifico per generare consenso ma ne spalma i costi sull’intera popolazione.

- La comunicazione su questi argomenti è lacunosa, spesso distorta e strumentalizzata. Si arriva ad invocare l’intervento dello Stato per rimediare ai danni fatti dallo Stato.

- Di fatto innovazione e globalizzazione hanno permesso una crescita del tenore di vita mascherando i danni del sistema pubblico.

Oggi

Questa carrellata sulla nostra storia economica non serve per spaventarvi, vuole spingervi ad agire.

È tardi per affrontare il passato ma se considerate la quantità spaventosa di denaro stanziata per affrontare le conseguenze della pandemia e che queste conseguenze non saranno certo migliori di quelle passate allora è chiaro perché si debba agire subito.

Per spezzare il circolo vizioso bisognerebbe investire nel tessuto economico reale e non solo in finanza speculativa, scegliere beni rifugio reali, ad esempio oro e diamanti, e non i derivati costruiti su di essi, smetterla di fare debiti sempre più grandi per pagare quelli precedenti credendo che l’avanzo sia ricchezza guadagnata.

Io mi occupo di una piccolissima parte di questo scenario, quella relativa ai diamanti e all’oro. Non sono certo le uniche soluzioni possibili ma, nei secoli, si sono dimostrati ottimi alleati delle persone previdenti.

Se volete costruire un piano personalizzato contro le conseguenze economiche della pandemia, posso offrirvi i migliori prezzi e garanzie nel mercato dei diamanti e dell’oro.

Alla prossima,

Paolo Genta