Sconti: la guerra infinita.

Gli sconti sono il simbolo del mercato di oggi: a volte vengono chiesti o pretesi, altre non sono neppure citati perché non è elegante chiederli.

Scherzi a parte gli sconti nascondono un mondo e non parlo solo di quelli al cliente finale ma anche di quelli aziendali che spesso rendono i listini anacronistici.

Argomento noioso? Spero di no, anche perché sto per svelarvi alcuni segreti sui prezzi dei diamanti.

La guerra su sconti e listini è comune a tutti i settori, dalla micro impresa alla multinazionale.

Tutti ci passano e tutti cambiano atteggiamento nello stesso modo, a seconda che siano acquirenti o venditori.

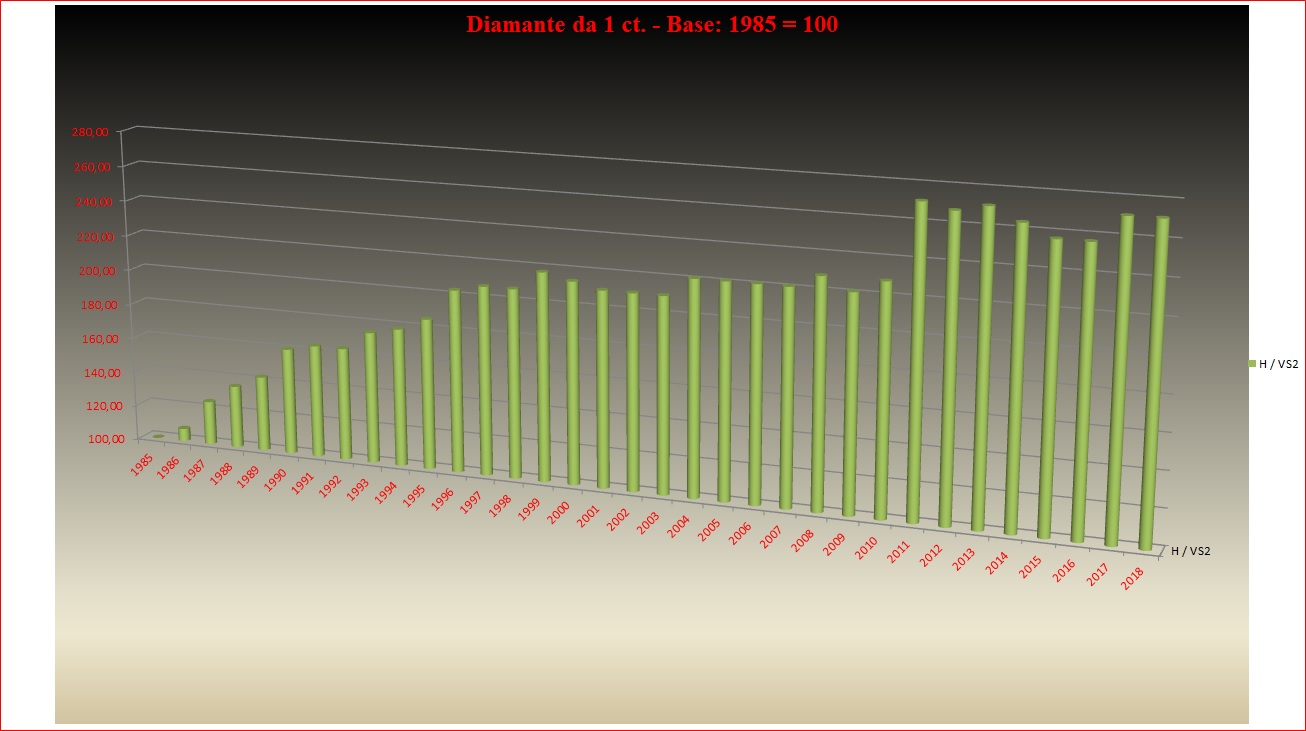

Gli spunti per questo articolo nascono ad aprile, dopo la stesura dell’articolo “Diamanti: molto rumore per nulla” dove parlavo proprio di come sono determinati i listini, e gli sconti, dei diamanti e di come stanno cambiando a causa della pandemia.

Altri mesi sono passati e il quadro appare più chiaro: l’impatto più rilevante sul mercato dei diamanti non è stato dato né dal Covid e neppure dalla conseguente crisi economica. Semplicemente il cambio $/€ è passato da 1,08 a 1,18, perdendo circa l’8,5%.

Naturalmente questo ha creato sia ottime occasioni di acquisto sia ritardi per chi voleva vendere, per non regalare gli utili conseguiti.

Utili?

Sì, utili. Perché in questi mesi si sono viste parecchie transazioni interessanti e i prezzi di molte gemme sono saliti: alcuni solo dell’1%, altri di oltre il 10%, in media del 4,3%.

Da un lato si potrebbe dire che Martin Rapaport, padre e padrone dell’omonimo listino, a marzo abbia preso una cantonata e sia dovuto tornare sui suoi passi, rivedendo al rialzo i prezzi che aveva avventatamente falcidiato.

Oppure si potrebbe dire che il mercato sta premiando le gemme più commerciali a discapito di quelle troppo pompate dallo status di “gemme perfette”.

A mio avviso invece è meglio cercare la direzione del mercato tramite i cambiamenti degli sconti sul mercato.

Il labirinto degli sconti

In un romanzo lo sconto sarebbe la parola melliflua che s’insinua nella mente del protagonista per stregarlo. La realtà, come sempre, supera notevolmente la fantasia: spesso vedo colleghi spendere quantità folli di tempo per ottenere sconti migliori senza rendersi conto che il tempo impiegato gli è costato dieci volte lo sconto ottenuto.

Altri cercano ossessivamente lo sconto “top” senza considerare le caratteristiche della pietra. Certamente un diamante al 50% di sconto sarà appetibile. Tuttavia un motivo per uno sconto simile ci dovrà essere e, dopo averlo scoperto, la stessa offerta forse non sarà così attraente.

In questi mesi difficili le costanti che ho notato sono state:

- La qualità si paga

- Nessuno regala niente

- A tirar troppo sul prezzo si resta a bocca asciutta.

Non è un elenco di luoghi comuni ma la logica conseguenza di quanto successo da marzo a oggi:

- Pandemia

- Chiusura dei mercati

- Panico (principalmente per il listino Rapaport ridotto arbitrariamente del 6/7%)

- Reazione degli operatori

- Risposta del mercato

Gli ultimi due punti sono i più importanti:

Gli operatori hanno rifiutato il nuovo listino ed hanno continuato a usare quello precedente.

In pochi giorni gli sconti si sono stabilizzati con differenze minime rispetto al periodo precedente.

Il mercato, prima impaurito, ha dimostrato apprezzamento per la scelta degli operatori ed è tornato, seppur con molta calma, ad acquistare.

Tra giugno e luglio si sono viste le prime novità:

- Alcuni operatori hanno offerto pietre secondo il nuovo listino Rapaport ma o erano pietre mediocri o gli sconti erano tali da annullare i cambiamenti di prezzo.

- Altri colleghi hanno ridotto gli sconti perché alcune tipologie di gemme iniziavano a scarseggiare.

- Vista la debolezza del dollaro molti acquirenti dell’area Euro hanno approfittato dell’occasione per acquistare a prezzi migliori.

Luoghi comuni sugli sconti

Tra diamanti venduti dalle banche, crisi di mercato e pandemie si è diffusa la convinzione che i diamanti si trovino abitualmente al 50% del listino Rapaport.

Questa convinzione è stata avvalorata dalle cifre riportate in un altro listino, il Rapnet che, come s’intuisce dal nome, è sempre prodotto da Martin Rapaport e indica gli sconti massimi e medi che si trovano sull’omonimo circuito di scambio riservato agli operatori.

Un esempio: una pietra da ct. 0,70 è indicata sull’ultimo Rapnet con sconti da -46% a -25% per una E/Vs1 e da -51% a -28% per una J/Vvs1.

Quello che solitamente sfugge è che sul mercato mondiale esiste UNA pietra a -46% e UNA a -51% mentre la media di TUTTE le pietre, per categoria, è -25% e -28%.

Solitamente quando si legge -46 o -51 il cervello si blocca e non si cerca altro.

In teoria potrei iscrivermi a tutti i circuiti di scambio, farmi mandare tutte le liste del mondo e scegliere solo le pietre “civetta” con sconti elevatissimi per far felici i miei clienti o per guadagnare il massimo. Purtroppo questo avrebbe dei costi tali da renderlo semplicemente impraticabile.

Nel mio settore la fiducia conta più del denaro quindi si tende a selezionare e consolidare pochi rapporti di elevata qualità. Costruire questi rapporti richiede tempo, denaro e professionalità.

Tutti questi costi, anche ripartiti su un elevato numero di pietre, annullano di gran lunga gli sconti favolosi che avete visto.

A cosa serve un listino?

Vi chiederete allora il senso di un listino se poi il mercato in realtà è una giungla.

Il listino è una guida molto importante che uniforma, a livello mondiale, i prezzi suggeriti per il pubblico. Gli sconti in questo mercato sono fisiologici e riflettono realmente la situazione.

Pochi altri mercati hanno una simile trasparenza, normalmente si usano vari escamotage per vendere prodotti, comunque validi, a prezzi esorbitanti.

Si pensi all’uso delle firme famose nell’abbigliamento o agli slogan su “bio” e “naturale” nel cibo.

Che dire poi dei listini gonfiati a dismisura solo per fingere uno sconto del 70/80% ?

Il mercato dei diamanti è molto lineare. Un privato che acquisti una gemma a prezzi Rapaport dovrebbe essere molto soddisfatto, può accadere di pagarla più cara in determinate gioiellerie o di ottenere uno sconto, magari perché si è clienti fedeli o perché si è comprato molto, ma la regola permane.

Se si vuole pagare un diamante la metà del prezzo di listino o lo si “rapina” a chi è in stato di necessità oppure si apre un’azienda e lo si cerca. Non sono però sicuro che, in quest’ultimo caso, si sia poi disposti a rivenderlo allo stesso prezzo.

Alla prossima,